Český ERP trh zrychlil růst, v segmentu SME přibylo 2 000 projektů

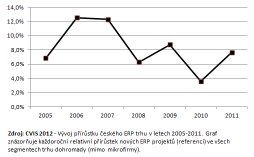

Centrum pro výzkum informačních systémů (CVIS) provádí hodnocení českého ERP trhu již od roku 2000. Čtenářům CVIS.CZ i dalších odborných periodik pravidelně přinášíme přehled o jeho aktuálním vývoji i dlouhodobých trendech. Nedílnou součástí našeho komentáře se již tradičně stala analýza tržních podílů ve sledovaných segmentech. Nejinak tomu bude i v následujícím článku, který přináší shrnutí všeho podstatného, co se událo v oblasti podnikových informačních systémů kategorie ERP za uplynulý rok. Jak zajistit co nejvyšší hodnověrnost a spolehlivost výzkumu V posledních sedmi letech jsme naše hodnocení prováděli na vzorku respondentů, který představuje více jak 95 % českého trhu se standardními ERP systémy. Snažíme se tedy zajistit co nejúplnější přehled všech dostupných produktů a samozřejmě také jejich příslušných referencí. Počet sledovaných projektů implementace ERP aplikací dosáhl v roce 2011 zhruba 2,5 násobku vzorku, s nímž za toto období pracoval Český statistický úřad, jehož šetření pravidelně sledujeme a využíváme k ověřování našich vlastních dat. Ta se snažíme pečlivě kontrolovat a korigovat do co nejvěrnější podoby. Používáme také namátkovou kontrolu prezentovaných referencí, při níž ověřujeme jejich správnost a zařazení do příslušné kategorie (např. dle velikosti firmy). V neposlední řadě využíváme pro zajištění hodnověrných údajů vybrané matematicko-statistické metody. Validita prezentovaných výsledků a predikcí je dále závislá na způsobu získávání a hodnocení dat. Metodika CVIS je založena na sběru údajů od výrobců ERP systémů. Stejně postupují i renomované agentury, jako např. IDC. Bylo by samozřejmě přesnější zaměřit se přímo na firmy užívající podnikové aplikace. Výzkum, který by zahrnoval dotazování na reprezentativním vzorku respondentů z podniků, by ale byl příliš nákladný a velmi obtížně proveditelný z hlediska relevantnosti poskytovaných údajů. Spolehlivost výzkumu je založena na kombinaci kvantitativní s kvalitativní formy šetření. Ta spočívá v průběžné realizaci projektivních rozhovorů a případových studií, jichž jsme do konce roku 2011 realizovali více jak 120. Kvalitativní výsledky pak třídíme podle jednotlivých odvětví, velikostí firem, použitých IT aplikací a dalších parametrů. Spolehlivost výsledků zajišťujeme také porovnáváním aktuálních údajů s těmi z předchozích let a daty z externích zdrojů, při němž odhalujeme extrémní odchylky nebo chyby respondentů. Proč měříme pouze trh s univerzálními systémy Trh s ERP systémy je značně heterogenní, a proto je třeba zajistit, abychom hodnotili tržní podíly pouze u srovnatelných produktů. K tomu slouží segmentace a její dvě hlavní pravidla. První z nich, tzv. pravidlo homogenity říká, že jednotlivé prvky v navrženém segmentu se musí navzájem co nejvíce podobat. Proto jsme se zaměřili na porovnávání substitutů, tedy vzájemně zastupitelných systémů, které u zákazníka splní jeho klíčové (nikoliv všechny) požadavky na pokrytí příslušných podnikových procesů. Abychom mohli určit, které ERP systémy mohou být substituty, definovali jsme v souladu se zahraničními metodikami šetření (zejména společností Deloitte a Accenture) dvě kategorie pro jejich rozdělení: All-in-One (univerzální) a Best-of-Breed (specializované). Do prvně uvedené skupiny řadíme systémy, které dokážou pokrýt a integrovat čtyři hlavní procesy v organizaci (výrobu, nákupní, výrobní a prodejní logistiku, personalistiku a ekonomiku). Potom lze alespoň v základních rysech konstatovat, že takováto standardní řešení jsou u zákazníka navzájem zastupitelná. Typickými All-in-One řešeními jsou Helios Green, IFS Aplikace, SAP Business All-in-One nebo Oracle E-Business Suite. Ke specializovaným aplikacím řadíme systémy, které jsou detailně zaměřeny na vybrané obory nebo procesy a nemusí tudíž splňovat výše uvedenou podmínku pokrytí všech čtyř uvedených procesů. Best-of-Breed produkty tak reprezentuje poměrně široká škála různých řešení, která nejsou vzájemně srovnatelná. Patří sem některá z řešení značky Infor, QAD Enteprise Applications nebo informační systém Vema. V další kapitole tohoto článku se k nim ještě vrátíme. Obr. 1: Vývoj přírůstku českého ERP trhu v letech 2005-2011

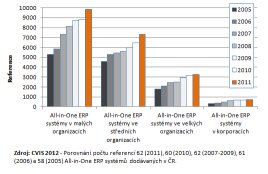

Pro segmentaci je podstatná velikost referenčních zákazníků Druhé, tzv. pravidlo heterogenity říká, že jednotlivé navržené segmenty musí být od sebe co nejvíce odlišné. Tuto odlišnost zajišťuje jeden zásadní parametr, a tím je velikost příslušného referenčního podniku. Měřit podíl na trhu má tedy smysl opět jen u srovnatelného vzorku, v tomto případě u organizací, které k sobě mají blízko svou velikostí. Při naplňování této podmínky se držíme standardního dělení podniků na malé a středně velké společnosti podle specifikace Evropské komise a Zákona č. 47/2002 Sb. o podpoře malého a středního podnikání. Referenční organizace od 10 do 49 zaměstnanců tak řadíme do segmentu malých podniků a organizace od 50 do 249 zaměstnanců do segmentu středně velkých podniků. Dále jsme definovali jeden vlastní segment, a to tzv. velké podniky od 250 do 1 000 zaměstnanců. Důvodem byla potřeba měřit trh s ERP systémy zaměřenými na větší organizace s tím, že od uvedené horní hranice začíná být jejich srovnatelnost problematická a tudíž nesplňují z hlediska velikosti pravidlo co největší podobnosti prvků v daném segmentu. Přece jen nelze dobře poměřovat implementační projekty v korporacích typu ČEZ s podniky, které mají jen několik stovek pracovníků. Zabýváme se tedy měřením ve třech hlavních segmentech trhu. Odhady tržních podílů neděláme pouze u mikrofirem a u podniků nad 1 000 zaměstnanců. Trh zvýšil tempo růstu téměř na dvojnásobek Nyní porovnejme hlavní výsledky z aktuálního výzkumu s těmi, které jsme získali během předchozích šesti let. Zohledníme-li statistickou chybu způsobenou vícečetnými referencemi, reimplementacemi, chybami respondentů a několika ERP řešeními, u nichž se nám nedaří systematicky sledovat vývoj zákazníků, pak můžeme konstatovat následující závěry: Na zrychlení růstu českého ERP trhu se v roce 2011 nejvíce podílely malé a střední podniky. Dohromady zrealizovaly více jak 2 000 implementačních projektů, čímž se podařilo zvrátit negativní trend z roku 2010. ERP systémy úspěšně pronikají také do mikrofirem. I když tento segment neměříme, je zřejmé, že právě podniky s počtem zaměstnanců menším jak 10, dávají často přednost modernímu ERP řešení před ekonomickým informačním systémem. V mikrofirmách jsou úspěšné zejména produkty ABRA G2, G3, Money S4 a částečně i Money S5. ABRA eviduje více jak 1 000 mikrofirem mezi svými zákazníky užívajícími plnohodnotné ERP produkty, u Cígler Software, výrobce Money S4 a S5, jsou jich desítky. Obr. 2: Porovnání počtu referencí All-in-One systémů v letech 2005-2011

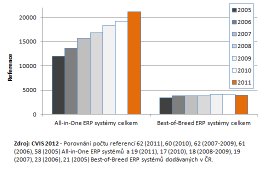

Proč byly ERP systémy nejvíce úspěšné v malých a středních podnicích Malé a střední podniky pořizují moderní ERP systémy především proto, že alternativní „krabicová řešení“, stejně jako implementace zastaralých řešení pro ně představují brzdu v dalším rozvoji a posilování konkurenceschopnosti. Jedná se zejména o rozšíření počtu uživatelů a nasazení pro více procesů, než je tomu na počátku pořízení, kdy se primárně pokrývá ekonomická a personální agenda. V rámci svého působení v dodavatelských řetězcích se malé a střední podniky setkávají se sílícími požadavky na dodržování termínů dodávek, automatizaci objednávkového cyklu a zajištění komplexních služeb u produktů s vysokou přidanou hodnotou, zejména v automobilovém, strojírenském průmyslu, a také v oblasti velkoobchodu. Z toho pak plynou jejich požadavky na ERP systém, přičemž k těm nejdůležitějším patří podpora řízení procesů v dodavatelském řetězci. Firmy používající několik obchodních modelů pro obsluhu více tržních segmentů pak logicky očekávají rozsáhlou funkčnost integrovaného CRM a napojení kontaktního centra, podpory prodeje, marketingových kampaní a řízení servisních služeb na interní procesy. Nedílnou součástí pak bývá nasazení infrastrukturních aplikací pro řízení pracovních toků a dokumentů. Týká se to jak velkoobchodů, nebo organizací zaměřených na služby, tak i výrobních podniků, které provozují rozsáhlejší obchodní síť. Specializované ERP systémy vykázaly první pokles v historii Do roku 2011 se v rámci našeho výzkumného vzorku v ČR uskutečnilo 25 110 implementačních projektů, a to na bázi 80 různých ERP řešení. Přibližně dvě třetiny celkové nabídky přitom představují All-in-One systémy. Z hlediska realizovaných projektů pak reprezentují cca 84 % českého ERP trhu. Tyto poměry se přitom dlouhodobě nijak významně nemění. Je však třeba upozornit na skutečnost, že v roce 2011 poprvé za celou dvanáctiletou historii našeho měření trhu došlo k meziročnímu poklesu nových ERP projektů typu Best-of-Breed. Jednou z příčin může být vytěsňování některých specializovaných systémů, které jsou nahrazovány univerzálními aplikacemi s dostatečně kvalitním oborovým nebo procesním řešením. Dodavatelé All-in-One systémů již natolik vylepšili nabídku v této oblasti, že jsou schopni dobře pokrýt jak požadavky na integraci procesů, tak i na detailní funkcionalitu. Tím se jim daří postupně nahrazovat některé Best-of-Breed aplikace, které generují vyšší náklady na implementaci, integraci s ostatními systémy v organizaci i údržbu. Obr. 3: Porovnání počtu referencí All-in-One a Best of Breed ERP systémů v letech 2005-2011

Kterým specialistům se dobře daří I nadále však na trhu působí několik velmi úspěšných dodavatelů specializovaných ERP systémů. Jako první příklad si uveďme společnost Minerva ČR, která je výhradním zástupcem a jediným systémovým integrátorem QAD Enterprise Applications. Tento globálně dodávaný ERP produkt by byl sice schopen funkčně pokrýt téměř jakýkoliv proces v podniku, ale na českém trhu jej Minerva primárně orientuje pouze na několik výrobních vertikál. A tato strategie jí dlouhodobě vychází, o čemž svědčí stabilní nárůst jejich referencí. Dalším příkladem může být společnost Vema, dodavatel vysoce specializovaného ERP produktu, který pokrývá jen některé z klíčových procesů a u zákazníka pak bývá případně doplňován dalšími podnikovými aplikacemi. Vema se zaměřuje na detailní funkcionalitu pro řízení procesů v oblasti lidských zdrojů, ekonomiky a logistiky, které je však schopna obsloužit v organizacích všech typů a velikostí. Může jít o průmyslové podniky, velkoobchody, bankovní instituce, zdravotnická zařízení nebo velmi specifické organizace, jako jsou např. hasičské záchranné sbory.

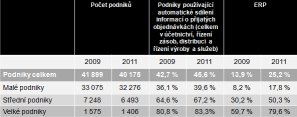

Jak dosáhnout úspěchu s dlouhodobým efektem Vema rovněž patří mezi významné inovátory, kteří dokážou na českém trhu prosadit revoluční koncepty s velkým předstihem před konkurencí. Jedním z nich je bezesporu cloud computing, s jehož nabídkou Vema přišla již v roce 2005 (tehdy pod názvem ASP – Applications Service Providing) a obchodně jej prosadila již u více jak 350 zákazníků všech typů a velikostí. V současné době poskytuje cloudové řešení na bázi víceklientské architektury (multitenant). Konkrétně jde o službu V4 Cloud, jejíž architektura umožňuje pronajímat aplikace více klientům zároveň a významně tak šetří náklady z rozsahu. Celé řešení lze provozovat na jediném serveru za podpory pouhých dvou IT správců. Z výše uvedených příkladů je patrné, že zaměří-li se ERP dodavatelé na vytvoření něčeho nového, originálního či specializovaného, mohou být velmi úspěšní i po mnoho dalších let. Podmínkou je především vhodně stanovená strategie pro vybrané segmenty trhu a dlouhodobá orientace na kvalitu takovýchto řešení a příslušných služeb po celou dobu jejich životního cyklu. Penetrace trhu je stále nízká I přes zlepšení kondice českého trhu zůstává faktem, že jeho penetrace plnohodnotnými ERP produkty zůstává i nadále nízká. Aktuální studie Českého statistického úřadu, která obsahuje vlastní výzkum provedený v roce 2011, říká, že pouze 39,6 % malých a 67,2 % středních podniků integruje své procesy v oblasti účetnictví, zásobování, výroby a distribuce prostřednictvím informačního systému. Plnohodnotný ERP systém pak používá 17,8 % malých a 50,3 % středních organizací. A to je stále málo, vezmeme-li v potaz možnosti široké nabídky českého ERP trhu. Ve srovnání s předchozím obdobím výzkumu je však vidět určité zlepšení. Ještě v roce 2009 automatizovalo uvedené procesy jen 36,1 % malých a 64,6 % středních firem. ERP systém k jejich pokrytí mělo nasazeno pouze 8,2 % malých a 30,2 % středních podniků. Tab. 1: Nasycenost trhu na straně poptávky (zdroj: ČSÚ)

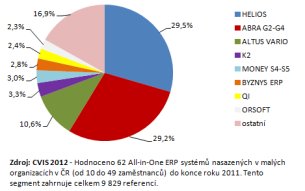

Jednou z hlavních příčin nízké penetrace trhu je jeho velká roztříštěnost na straně nabídky. Na domácí půdě se doposud realizovalo jen velmi málo akvizic, zatímco ve světě je konsolidace na straně dodavatelů dlouhodobě hlavním trendem. Jedinou významnější změnou v této oblasti za poslední rok bylo odkoupení práv k ERP systému Safír Plus a přechod kompletního vývojového a konzultačního týmu jeho původního výrobce do společnosti Asseco Solutions. Lídr trhu dále ohlásil dvě menší akvizice, jejichž cílem bylo především rozšířit produktové portfolio o některá detailnější řešení vhodně doplňující stávající nabídku v oblasti ERP. Roztříštěnost nabídky a další příčiny Fragmentace trhu na velké množství dodavatelů nejrůznějších kvalit se samozřejmě projevuje ve vysokých nákladech, resp. minimálních úsporách z rozsahu. Tvrdá konkurence zároveň nutí jednotlivé dodavatele držet ceny produktů a služeb co nejníže. Vlastníci IT firem pak nejsou schopni (často i ochotni) vracet do svých podniků odpovídající investiční prostředky, zejména do oblasti obchodu, marketingu a vzdělávání zaměstnanců. Nedostatečné informace a znalosti na straně uživatelských organizací jsou další příčinou nízké penetrace trhu. Pořád platí, že podniky neumějí efektivně investovat do IS/ICT a správně je řídit po celou dobu životního cyklu. Týká se to sice zejména malých a středně velkých organizací, výjimkou však nejsou ani velké podniky a korporace, které si s IS/ICT neumějí dobře poradit. Obr. 4: ERP systémy v malých organizacích

Malé podniky zcela ovládli tuzemští výrobci Podíváme-li se na aktuální hodnocení tržních podílů v malých podnicích a porovnáme je s dlouhodobým trendem, pak můžeme konstatovat, že nejnižšímu segmentu nejlépe rozumějí tuzemští ERP výrobci. Mezi osm nejprodávanějších produktů nepronikl ani jeden zahraniční zástupce. Lídrem je dlouhodobě systém Helios Orange. Produkty značky Helios (Orange a Green) od společnosti Asseco Solutions používalo na konci roku 2011 bezmála 3 000 organizací. Druhým nejvýznamnějším představitelem jsou systémy ABRA G2-G4, které dosahují jen o necelé jedno procento menšího zastoupení. Společně tedy obě značky pokrývají cca 60 % všech malých organizací v námi zkoumaném vzorku respondentů. Je třeba upozornit na skutečnost, že oproti loňskému měření trhu došlo k významnému posunu ve vykazování referencí u společnosti ABRA Software, a to ve všech třech segmentech. Tato změna byla způsobena revizí portfolia zákazníků a doplněním evidence o firmy, které si pořídily systémy ABRA v rámci multilicence. Do první osmičky nejvíce prodávaných řešení patří dále Altus Vario, Byznys ERP, informační systém K2, Orsoft a QI. Nově se mezi nejúspěšnější systémy v malých firmách propracovala značka Money, zastoupená produkty S4 a S5, z nichž především prvně jmenovaný slaví úspěch právě v tomto segmentu. Obr. 5: ERP systémy ve středně velkých organizacích

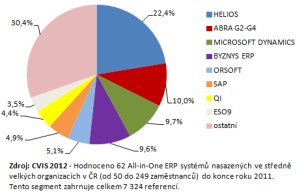

Vysoká přidaná hodnota a porozumění ze strany dodavatele Kategorii středních podniků tvoří široké spektrum organizací, a to počínaje těmi, které se svým chováním, možnostmi a znalostmi podobají malým firmám, až po ty, jež jsou vysoce profesionálně řízené a dostatečně flexibilní k tomu, aby byly schopny realizovat např. ERP projekt na vyšší úrovni, než leckterá velká organizace. Proto také střední podniky více dbají na co nejlepší poměr cena/kvalita/přidaná hodnota ERP řešení. Je tedy pochopitelné, že ERP systémy do středních podniků nejlépe prodává porozumění podnikání ze strany dodavatele, což se opět nejlépe daří společnosti Asseco Solutions, producentovi Helios Orange a Helios Green. Tržní podíl obou systémů dosahuje za rok 2011 více jak 22 %. V pořadí druhá, ABRA Software se systémy G2-G4, ztrácí na lídra trhu více jak 12 %. Mezi osm nejúspěšnějších dále patří Microsoft Dynamics (NAV a AX), Byznys ERP, Orsoft, SAP (Business One a Business All-in-One), QI a ESO9. Dalších 54 All-in-One ERP aplikací všech ostatních dodavatelů tvoří společně více jak třicet procent segmentu středních firem. Přitom ani jedna z nich nedosahuje tržního podílu většího jak 3 %. Jde především o systémy, které nacházejí uplatnění ve vybraných odvětvích nebo společnostech z více různých oborů s podobnými typy procesů (zaměřených např. na procesní, diskrétní nebo linkovou výrobu). Nabídka kvalitních oborových řešení je stále nedostatečná Mnozí zkušení pracovníci již pochopili význam ERP systémů pro řízení svých podniků, proto volí vyspělé aplikace s příslušným oborovým nebo procesním řešením. Jako příklad můžeme uvést společnosti Imtradex (IFS Aplikace), Lukov Plast (SappyCar) nebo LDM (Helios Green). Na druhou stranu je třeba říci, že většina firem se i nadále spokojí s řešeními vylepšenými o rozsáhlé zakázkové úpravy. Zákazníci raději akceptují problematické, na míru ušité řešení, neboť je pro ně přijatelnější, než jen standardní pokrytí podpůrných procesů a využití systému na velmi omezené úrovni. Z toho také těží velká část dodavatelů, která automaticky počítá s vysokými náklady na programátorské práce, místo toho aby investovala do přípravy oborových a procesních standardů. Jinak řečeno: nabídka oborových a procesních řešení i osvěta v této oblasti je na českém trhu stále nedostatečná a neodpovídá situaci na vyspělých západních trzích. Obr. 6: ERP systémy v organizacích od 250 do 1 000 zaměstnanců

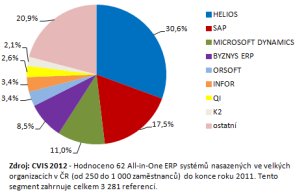

Trh velkých firem roste velmi pozvolna Segmentu organizací od 250 do 1 000 zaměstnanců opět kralují systémy značky Helios. Jejich penetrace dosahuje více jak 30 %. Helios Green, který je vzhledem ke své vysoké škálovatelnosti a robustnosti pro tento segment určen, přitom zaujímá jen cca 15 % z celkového počtu implementací obou řešení této značky. Helios Orange je dlouhodobě nejvíce nasazovaným ERP systémem ve velkých podnicích a také v celém širokém segmentu organizací od 10 do 1 000 zaměstnanců a tento stav se nezměnil ani v roce 2011. Silné zastoupení ve velkých podnicích mají také světová řešení SAP a Microsoft Dynamics. Mezi osm nejúspěšnějších produktů dále patří Byznys ERP, Orsoft, QI, All-in-One ERP systémy Infor a K2. Na rozdíl od malých a středních firem narůstá ve velkých organizacích počet nových projektů jen velmi pozvolna. Je tomu tak především proto, že tento segment je na straně poptávky dlouhodobě nejvíce nasycený. Analýza byla ve zkrácené podobě uveřejněna v časopise IT Systems. Přehledová tabulka českého ERP trhu je k dispozici všem kolektivním členům CVIS-ČSSI na vyžádání. 15.11.2012 - Petr Sodomka, Hana Klčová - četlo 33459 čtenářů.

(Klikněte na obrázek pro zvětšení)

(Klikněte na obrázek pro zvětšení)

(Klikněte na obrázek pro zvětšení)

(Klikněte na obrázek pro zvětšení)

(Klikněte na obrázek pro zvětšení)

(Klikněte na obrázek pro zvětšení)

(Klikněte na obrázek pro zvětšení)

| Tento článek ješte není ohodnocen. | Hodnocení článku: nejlepší [ 1 | 2 | 3 | 4 | 5 ] nejhorší |

| Jméno | ||

| Opište kód : | |

|

| Text *) |

||

|

|

|